子どもの教育資金や将来の貯蓄について考えている人

積立NISAやジュニアNISAってどれぐらい資産が増えるの??

インデックス投資や米国株が合理的ってことは分かったけど、いつ買うのが良いんだろう??

こういった疑問に答えます

☑本記事のテーマ

・積立NISAとジュニアNISAの運用実績を公開【2021年12月】1年5か月目

・ドルコスト平均法で定期的に積み立てをオススメする理由

☑記事の信頼性

この記事を書いているのは、こういう者です

●投資初心者だが、書籍「お金の大学」や初心者向けのインデックス投資のyoutubeで毎日情報を収集している

☑読者さんへの前置き

この記事を読むことで

●ドルコスト平均法で定期積み立てをオススメする理由

についてを知ることができます

☑記事の注意点

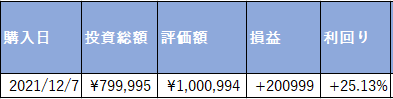

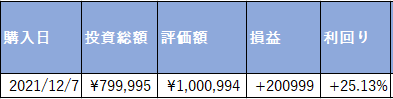

【+200,999円】積立NISAの運用実績を公開【2021年12月】15ヶ月目

積立NISAについて

結論から言って、増えています

具体的に言うと、積立NISAでは2021年12月7日時点で

投資総額は¥799,995円

評価額は¥1,000,994円

評価損益(利益)は+200,999円

評価損益率(利回り)は+25.13%です

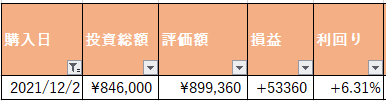

ジュニアNISAについて

結論、増えています

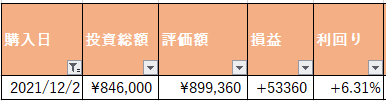

具体的に言うと、ジュニアNISAでは2021年12月2日時点で

投資総額は¥846,000円

評価額は¥915,676円

評価損益(利益)は+69,676円

評価損益率(利回り)は+8.24%です

何故利益が生まれているかと言うと

●コロナショック後の株価が下落しているときから投資している

●そこから高騰している恩恵を受けている

米国インデックス投資についての詳細は、こちらの記事でも紹介していますので、気になる方はご覧ください

【米国インデックス投資が合理的な理由】積立NISAを楽天証券で開設している初心者が【運用実績をブログで公開】10ヶ月目 | アギトの主任ブログ (syakuresyunin.com)

相場との比較

ちなみに、米国インデックスファンドの平均利回りは6%程度であり、低く見積もって5%だとしたときの、現状との差額を見てみたいと思います

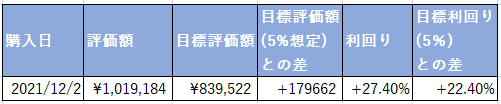

積立NISA

+22.40%と圧倒的なプラス

とはいえ、米国インデックス投資の平均利回りは、15~20年保有した際に6%程度であるので、この先大きなマイナスも十分想定されます

大切なのはこの大きなプラスは永遠に続くわけではなく

ということです

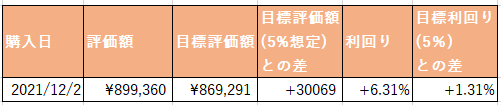

ジュニアNISA

9月時点で4.86%に留まっていたジュニアNISAですが、無事回復し+6.31%まで上昇しました

やはり、ドルコスト平均法で投資をしているので、下落時も心配は要りません

これを聞くと

下落しているのに心配しなくても良いの??ってか、ドルコスト平均法って何??

という方もいるかもしれません

今回は、「投資はいつ行うべきか??」について、「ドルコスト平均法」をご紹介したいと思います

ドルコスト平均法で定期的に積み立てをオススメする理由

「いつ買えば良いか??」の疑問に対しての回答は「ドルコスト平均法で定期的に積み立てる」です

理由は以下の2点です

ドルコスト平均法で定期積み立てをオススメする理由①:基本的に相場を読むのは不可能だから

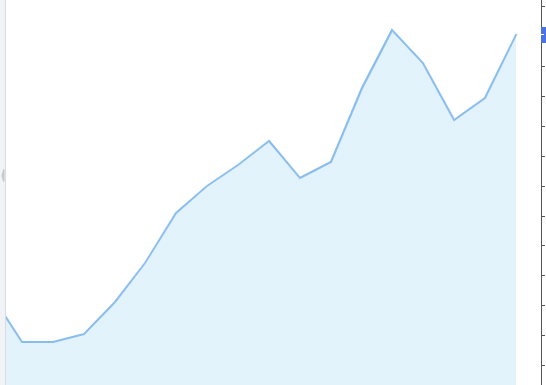

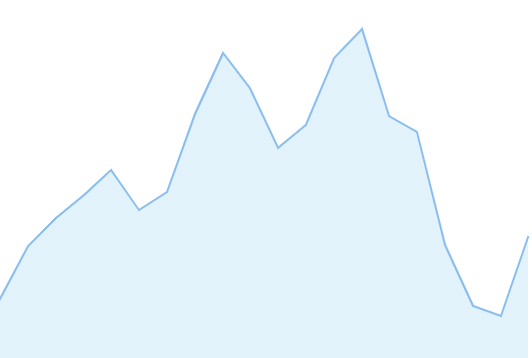

例えば、次のグラフをご覧ください

これは私アギト自身が購入するものと同じく米国株の実際に存在したチャートです

この後、株価はどうなると思いますか??

下落と高騰を繰り返しながらも、順調に右肩上がりで高騰していきそうな気もします

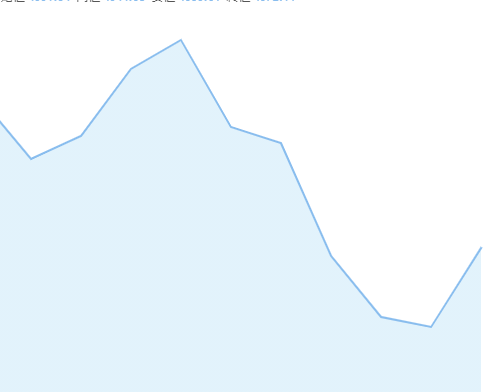

しかし、実際のグラフはこちらです

順調に高騰していくと見せかけて、実際は3か月程で15%以上の下落を見せます

もし、300万円を投資していたら、3か月で約45万円の損失です

続いて、こちらのグラフではどうでしょう??

先ほどのグラフのその後です

大幅な下落を経験し、そろそろ高騰していきそうな買い時にも見えますが

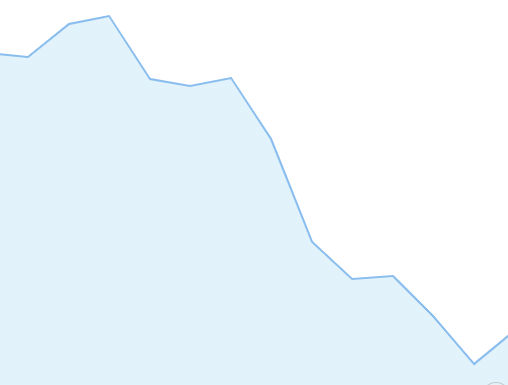

実際はこちらです

底値をついたかと思わせておいて、実際は、11か月をかけて、約40%の大暴落となります

300万円の投資であれば、11か月で約120万円の損失となります

俗にいうリーマンショックです

ただし、この2008年の大暴落に遭遇しても、長期保有の恩恵を信じ、焦って売ることなく、ちゃんと保持し続けられれば

コロナショックも何のその

2021年9月現在には、300万円を保有し続けていたら、約3倍の850万円にまで高騰していたのです

つまり、何が言いたいかというと

●「いつ始めるべきか」を考えるのは時間の無駄

●資産形成を思い立ったタイミングが開始のタイミング

だということだそうです

ここまで聞いて

じゃあそれこそ今日全額ツッコんで、明日大暴落が来たらどうするの??

と思った方もいるかもしれません

僕も当初はそれが不安で、買い時を悩んでいました

そこで、有効なのが「ドルコスト平均法」という手法です

ドルコスト平均法で定期積み立てをオススメする理由②:最悪の投資タイミングを回避できるから

ドルコスト平均法とは、「最悪の状態を回避できる投資法」です

例えば、100万円持っていたとしても、それを1度に購入するのではなくて、時期を分散させて購入するのです

具体的には、「毎月3万円ずつ」のように毎月定額で買う方法が一般的だとされています

ここまで聞くと

ん??毎月定額で買うと、最悪を回避できるってどういうこと??

とイメージがしにくかった方もいるかもしれません

僕も最初は「そんな簡単なやり方が最適解ってどういう意味??」と疑問でした

しかし、結論、このドルコスト平均法が合理的で最強なのです

例えば、この毎月定額積立てのドルコスト平均法を実践すると、株価が高騰している所で買うことにもなりますが、下落している所でも買えるようになります

つまり、長期的に積立てていくと、「安くもないけど、高くもないところで買えた」と、最悪のタイミングを回避し、平均が狙えるようになるということです

そして、長期的にみると右肩上がりの米国株なので、平均点さえ取れれば「着実に資産運用が可能になる」ということです

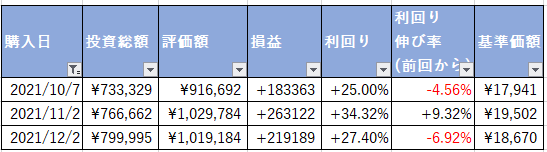

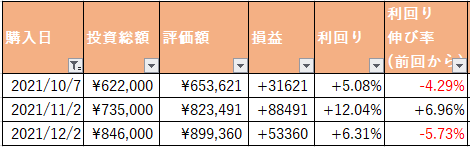

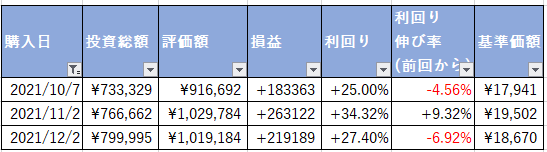

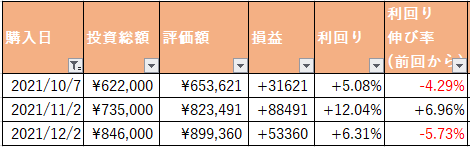

私アギト自身も積立NISAで、この定額積立てを行っているので、実際にドルコスト平均法によって、どのような運用実績になっているかを、実際に見てみましょう

直近3ヶ月の運用実績

積立NISA

ジュニアNISA

●その後、約5%程度下落

と上下する期間でしたが、積立てNISA・ジュニアNISAともに+5%を上回り平均点以上です☆

次回は、2022年1月の積立て後に運用実績を報告する予定です

まとめ

●積立NISAとジュニアNISAの運用実績を公開【2021年12月】1年5か月目

●ドルコスト平均法で定期的に積み立てをオススメする理由

ということで

積立NISA

ジュニアNISA

と運用実績を報告し

ドルコスト平均法で定期的に積み立てをオススメする理由として

●理由②:最悪の投資タイミングを回避できるから

●ドルコスト平均法とは、毎月定額で買うことによって「安くもないけど、高くもないところで買えた」と、平均が狙えるようになるということ

と説明しました

そして

直近3ヶ月の運用実績として

積立NISA

ジュニアNISA

●その後、約5%程度下落

と上下する期間であったが、積立てNISA・ジュニアNISAともに+5%を上回ったことを紹介

次回は、2022年1月の積立て後に運用実績を報告する予定です

この記事を読んで

「積立NISAや米国インデックス投資を始めてみたら生活が豊かになった」

という人が増えてくれたら嬉しいです

また、私アギトはお金の勉強として書籍【お金の大学】を参考にしています

とても勉強になる一冊であり、著者の両学長のおかげで節約や投資・副業に成功したので、興味のある方は是非チェックしてみて下さい

それでは

自分次第では現場は輝く☆

~I’m proud to spend time with you~

やるぞ、やるぞ、やるぞーーー

コメント